by wanderer » 16.07.2013{, 16:06}

Описание опционной стратегии:

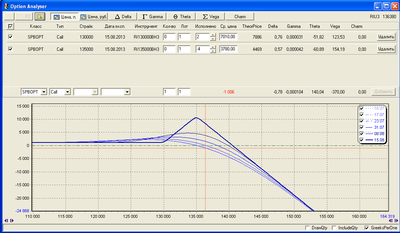

Самый обычный пропорциональный call-спред из опционов на фьючерс РТС: 2 длинных call-а 130000 страйка и 4 коротких call-а 135000 страйка.

Предпосылки для открытия позиции:

1. вчера фондовые индексы США четвертый торговый день подряд обновили свои исторические максимумы, российские индексы тоже умеренно подросли за последний месяц, поэтому сильного движения вверх не ожидаю;

2. в условиях тонкого летнего рынка может случиться обвальная коррекция рынков, поэтому минимизируем риск снизу.

Управление позицией:

1. В случае падения фьючерса ртс можно будет продать ещё немного call-ов, а можно просто посмотреть со стороны, т.к. прибыль всё равно будет.

2. Сильный рост (если он случится) будем хеджировать путём частичного откупа проданных опционов; при умеренном росте, возможно, усредним позицию.

Оценка гарантийного обеспечения:

На момент открытия позиции ГО составляет около 10 тыс. рублей. При снижении базового актива ГО будет снижаться. При росте фьючерса ртс, с учетом выбранной стратегии управления, ГО так же не должно заметно увеличиться. Заметный рост гарантийного обесечения возможен только в случае усреднения позиции. Таким образом, рассчитываю что максимальный размер ГО за время удержания позиции не превысит 30 тыс. рублей.

Время жизни позиции:

До ближайшей экспирации опционов на фьючерс ртс, т.е. ровно 30 календарных дней.

Оценка рисков:

Стратегия "пропорциональный call-спред", на мой взгляд, является стратегией со средней степенью риска, и с хорошим соотношением прибыль/риск.

Потенциал прибыли:

Максимальная прибыль позиции (при экспирации в районе 135000) может составить 10000 пунктов (~6000 рублей), но буду считать хорошим результат 5000 пунктов (~3000 рублей) и удовлетворительным результат 2000 пунктов (~1200 рублей). В случае удовлетворительного результата (например, если рынок сильно свалится вниз) доходность составит 4% от максимального ГО, зарезервированного для данной позиции, или 48% годовых.

- Attachments

-

- Пропорциональный call-спред

[b]Описание опционной стратегии:[/b]

Самый обычный пропорциональный call-спред из опционов на фьючерс РТС: 2 длинных call-а 130000 страйка и 4 коротких call-а 135000 страйка.

[b]Предпосылки для открытия позиции:[/b]

1. вчера фондовые индексы США четвертый торговый день подряд обновили свои исторические максимумы, российские индексы тоже умеренно подросли за последний месяц, поэтому сильного движения вверх не ожидаю;

2. в условиях тонкого летнего рынка может случиться обвальная коррекция рынков, поэтому минимизируем риск снизу.

[b]Управление позицией:[/b]

1. В случае падения фьючерса ртс можно будет продать ещё немного call-ов, а можно просто посмотреть со стороны, т.к. прибыль всё равно будет.

2. Сильный рост (если он случится) будем хеджировать путём частичного откупа проданных опционов; при умеренном росте, возможно, усредним позицию.

[b]Оценка гарантийного обеспечения:[/b]

На момент открытия позиции ГО составляет около 10 тыс. рублей. При снижении базового актива ГО будет снижаться. При росте фьючерса ртс, с учетом выбранной стратегии управления, ГО так же не должно заметно увеличиться. Заметный рост гарантийного обесечения возможен только в случае усреднения позиции. Таким образом, рассчитываю что максимальный размер ГО за время удержания позиции не превысит 30 тыс. рублей.

[b]Время жизни позиции:[/b]

До ближайшей экспирации опционов на фьючерс ртс, т.е. ровно 30 календарных дней.

[b]Оценка рисков:[/b]

Стратегия "пропорциональный call-спред", на мой взгляд, является стратегией со средней степенью риска, и с хорошим соотношением прибыль/риск.

[b]Потенциал прибыли:[/b]

Максимальная прибыль позиции (при экспирации в районе 135000) может составить 10000 пунктов (~6000 рублей), но буду считать хорошим результат 5000 пунктов (~3000 рублей) и удовлетворительным результат 2000 пунктов (~1200 рублей). В случае удовлетворительного результата (например, если рынок сильно свалится вниз) доходность составит 4% от максимального ГО, зарезервированного для данной позиции, или [u]48% годовых[/u].